Wenn du bewegliche Gegenstände eingekauft hast, dabei aber keinen Vorsteuerabzug getätigt hast, könnte ein Differenzbesteuerung Rechnung Muster für dich nützlich sein. Generell ist die Differenzbesteuerung wichtig, wenn du mit gebrauchten körperlichen Gegenständen handelst. In einer Differenzbesteuerung Rechnung wird die Umsatzsteuer nicht auf den Verkaufspreis im Gesamten berechnet, sondern auf die Differenz, die sich aus Verkaufspreis und Einkaufspreis ergibt. Bei dieser etwas kompliziertere Form der Berechnung ist eine Vorlage eine gute Wahl, um Fehlerquellen auszuschließen.

Differenzbesteuerung Definition

Wenn du für die Differenzbesteuerung eine Rechnung erstellst, wird die Umsatzsteuer anders berechnet. Normalerweise berechnest du diese auf den gesamten Verkaufspreis. Bei der Differenzbesteuerung wird per Definition nur Umsatzsteuer auf die Differenz berechnet, die sich zwischen Einkaufs- und Verkaufspreis ergibt. Geregelt ist die Differenzbesteuerung unter § 25a UStG.

Anwendung der Differenzbesteuerung nach §25a UStG

Laut § 25a UStG Punkt 1 kommt die Differenzbesteuerung beim Wiederverkauf von beweglichen körperlichen Gegenständen zum Einsatz. Wichtig sind aber die Voraussetzungen, damit du zur Differenzbesteuerung eine Rechnung erstellen kannst. Diese Voraussetzungen sind ebenfalls in Punkt 1 geregelt und besagen Folgendes:

- Du bist per gesetzlicher Definition ein Wiederverkäufer.

- Die Gegenstände, die du als Wiederverkäufer erneut verkaufen möchtest, müssen im Gemeinschaftsgebiet geliefert worden sein.

- Für die Lieferung bzw. Leistung darf die Umsatzsteuer noch nicht erhoben oder geschuldet sein. Auch darf noch keine Differenzbesteuerung vorliegen.

- Es handelt sich bei den Waren nicht um bestimmte Edelsteine oder Edelmetalle.

- Die Differenzbesteuerung erfolgt im korrekten Zeitraum (in § 25a Punkt 2 UStG geregelt).

Erfüllst du diese Voraussetzungen, dann kannst du für eine korrekte Rechnung für die Differenzbesteuerung nach 25a UStG das folgende Muster verwenden.

Checkliste: Wer kann Differenzbesteuerung anwenden?

Wie bereits erwähnt, gibt es für die Differenzbesteuerung Voraussetzungen, die du erfüllen müsst. Da Gesetzestexte oft mühsam zu lesen sind, fassen wir diese nochmals in einfachen Worten als Checkliste zusammen. Wenn die folgenden fünf Punkte auf dich zutreffen, dann kommt die Differenzbesteuerung für dich infrage:

- Du hast eine bestimmte Ware innerhalb der EU erworben.

- Es handelt sich um einen materiellen Gegenstand (also körperlich/beweglich).

- Du bist ein gewerblicher Wiederverkäufer.

- Du hast den Gegenstand von einem Kleinunternehmer oder von einer Privatperson ohne Umsatzsteuer gekauft.

- Du hast die Ware nicht gekauft, um sie selbst zu nutzen oder in deinem Unternehmen zu nutze sondern bewusst für den Wiederverkauf.

Häufig zum Einsatz kommt diese Form der Besteuerung bei Gebrauchtwagen. Wichtig ist in diesem Zusammenhang aber die Aufzeichnungspflicht. Alle Einzelheiten, die mit dem Kauf des Objektes, aber auch mit dem Wiederverkauf zu tun haben, müssen schriftlich festgehalten werden.

Ausnahmeregelungen für die Differenzbesteuerung

Als Gebrauchtgegenstände werden § 25a UStG zufolge auch Kunstgegenstände, Antiquitäten und allgemeine Sammlungsstücke bezeichnet, wenn die sonstigen Vorgaben erfüllt sind. Man geht davon aus, dass diese Gegenstände nach allgemeiner Auffassung schon mal gebraucht wurden und daher unter die Differenzbesteuerung fallen.

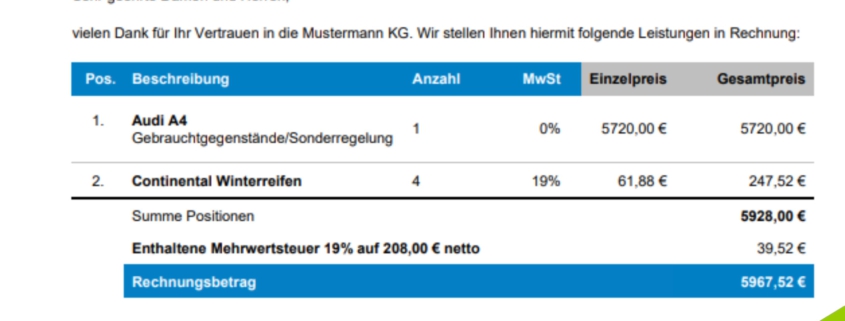

Kostenloses Muster: Differenzbesteuerung Rechnung

Du fällst unter die Wiederverkäufer und möchtest die Differenzbesteuerung anwenden? Dann gilt es vieles zu beachten, wie beispielsweise die korrekte Berechnung der Umsatzsteuer. Damit hierbei nichts falsch läuft, ist ein Differenzbesteuerung Rechnung Muster sinnvoll.

Damit hast du volle Kontrolle über deine Zahlen und Daten, kannst aber trotzdem darauf vertrauen, dass in der Differenzbesteuerung Rechnung Vorlage alles enthalten ist, was vorgeschrieben ist. Tausche ganz einfach deine eigenen Werte mit der Vorlage aus und schon erhältst du eine korrekte und vollständige Rechnung für die Differenzbesteuerung.

Differenzbesteuerung Rechnung Muster richtig ausfüllen

Ein Differenzbesteuerung Rechnung Muster zu nutzen, kostet dich nur wenige Minuten. Lade dir einfach die passende kostenlose Vorlage herunter. Nun trage deine Daten ein, speichere das Dokument als PDF und sende es an den Empfänger. Nachfolgend gehen wir die einzelnen Schritte noch präziser durch.

- Wähle eine gewünschte Vorlage für die Differenzbesteuerung. Du hast eine Word- oder Excel-Vorlage zur Auswahl, sodass du zwischen der Brief- oder Tabellenform wählen kannst.

- Öffne das Dokument im jeweiligen Format.

- Trage deine Firmendaten ein und tausche das Logo im Muster aus.

- Achte auch darauf, die Umsatzsteuer-Identitätsnummer sowie die Steuernummer einzutragen.

- Es folgt die Eintragung des Rechnungsempfängers.

- Wähle eine fortlaufende Rechnungsnummer sowie das Datum der Rechnung.

- Im nächsten Schritt trägst du die Referenz ein (das kann beispielsweise eine Bestellnummer sein) sowie die einzelnen gelieferten Positionen. Achte darauf, dass du die Artikel ausführlich beschreibst, aber auch die Menge und die Beträge angibst.

- Im unteren Bereich errechnet sich die Gesamtsumme deiner Posten.

- Da in dieser Form der Rechnung keine Umsatzsteuer ausgewiesen wird, muss es für die Differenzbesteuerung auf der Rechnung einen Hinweis geben. Du kannst beispielsweise angeben, dass die Umsatzsteuer gemäß § 25a UStG der Differenzbesteuerung unterliegt.

Beispiel zur Differenzbesteuerung

Um für die Differenzbesteuerung Beispiele zu präsentieren, haben wir uns sowohl die Differenzbesteuerung bei eBay als auch beim Kfz-Handel vorgenommen. Nachfolgend gehen wir beide Fälle genauer durch.

Beispiel: Differenzbesteuerung bei eBay

Generell kommt die Differenzbesteuerung bei eBay recht oft zum Einsatz. Gewerbliche Händler aus aller Welt kaufen bei eBay Produkte von Privatpersonen oder Kleinunternehmern ein, um sie anschließend mit der Differenzbesteuerung wieder zu verkaufen.

Zu beachten ist an der Stelle, dass es für den Wiederverkauf nicht relevant ist, wo du als Händler das Produkt wieder verkaufst. Es muss nicht zwangsweise erneut bei eBay sein. Es ist umgekehrt auch nicht relevant, ob du die Ware bei eBay verkaufen möchtest, sie aber dort gar nicht gekauft hast.

Beispiel:

Du (A) kaufst bei eBay einen drei Jahre alten Sessel für 900 Euro von einer Privatperson (B). Da B eine Privatperson ist, wird keine Vorsteuer abgezogen. Nach dem Kauf möchtest du den Sessel an eine weitere Privatperson für 1.100 Euro verkaufen (C).

- Neuer Verkaufspreis: 1.100 Euro

- Ursprünglicher Ankaufspreis: 900 Euro

- Differenz: 200 Euro

Diese erste Rechnung berechnet den Differenzbetrag zwischen Ankaufspreis und Verkaufspreis. Die Umsatzsteuer in deiner Differenzbesteuerung Rechnung muss nun nur auf die Differenz abgeführt werden.

- Differenz-Betrag: 200 Euro

- Davon 19 Prozent Umsatzsteuer: 38 Euro

In der Rechnung führst du nun aber nicht den Nettopreis plus Umsatzsteuer aus (wie es klassischerweise der Fall wäre). Stattdessen wird bei einer Differenzbesteuerung die Umsatzsteuer nicht separat ausgewiesen. Du fügst sie in den Gesamtbetrag (238 Euro inklusive Umsatzsteuer auf den Differenzbetrag) ein und machst deutlich, dass es sich um eine Differenzbesteuerung handelt.

Beispiel: Differenzbesteuerung beim Kfz-Handel

Ebenfalls häufig wird die Differenzbesteuerung beim Pkw Verkauf genutzt. Bist du gewerblicher Wiederverkäufer und hast das Fahrzeug von einer Privatperson oder einem Kleinunternehmer gekauft? Dann gab es auch hier keinen Vorsteuerabzug und unter Umständen kann der Wiederverkauf unter die Differenzbesteuerung fallen.

Übrigens ist die Differenzbesteuerung beim Auto-Verkauf so häufig, dass diese Besteuerungsform daher auch den geläufigen Namen „Gebrauchtwagenbesteuerung“ erhalten hat.

Beispiel:

- Der Gebrauchtwagen wird von dir als gewerblicher Wiederverkäufer für 4.000 Euro von einer Privatperson ohne Vorsteuerabzug eingekauft.

- Der neue Verkaufspreis liegt bei 6.000 Euro.

- Die Differenz aus Einkaufs- und Verkaufspreis beträgt 2.000 Euro.

- Du führst die Umsatzsteuer nur für den Differenzbetrag von 2.000 Euro ab.

- Auf der Rechnung selbst gibst du den Umsatzsteuerbetrag (in dem Fall 19 Prozent von 2.000 Euro = 380 Euro) nicht einzeln an, sondern legst ihn auf den Verkaufswert. Der Gesamtbetrag auf der Rechnung lautet daher 6.380 Euro. Zusätzlich ist der Hinweis auf die Differenzbesteuerung nötig.

Nutze für eine saubere Abwicklung zur Differenzbesteuerung für eine Kfz-Rechnung ein Muster. Dann bist du bestens vorbereitet und weißt, dass alle notwendigen Pflichtangaben und Hinweise auch enthalten sind.

Tipp: Du findest auf unserer Website auch ein Kfz-Rechnung Muster zum kostenlosen Download.